4月21日,由证券时报社主办、长江证券协办的“2023中国金长江私募基金发展高峰论坛”在上海举行。在论坛上,恒生电子副总裁张慧海以《数智化赋能机构交易》为题进行了主旨演讲,张慧海从金融科技角度介绍了国内外机构交易服务的现状,并深度分析了人工智能等新技术。

(资料图)

(资料图)

张慧海表示,数智化将从多个方面影响机构交易场景,包括人工智能、大数据、移动互联、区块链等技术都将在未来从多方面提升机构交易的服务水平与质量。谈及近期大热的以ChatGPT为代表的大语言模型技术,张慧海认为,它能在辅助开发、舆情分析、财务预测等领域,赋能金融机构交易与服务。

拥抱机构化大时代,业内纷纷发力特色交易平台

张慧海表示,过去几年,A股市场投资者结构发生了很大的变化,机构投资者已经成为市场的主力军。

首先是国内居民的可投资资产比例持续上升,预计到2023年个人可投资金融资产有望达到243万亿元,2019年-2023年复合增长率约11%;

其次是A股市场机构投资者持股比例持续升高,数据显示,到2021年机构投资者的持股比例已经超过了普通散户,达到了51%,到2022年这一比例进一步提升至52%以上;

第三,机构业务占券商收入的比例持续保持高位,发展空间非常广阔,呈现高速增长的态势;

第四,机构交易占券商交易总量的比例也一直维持在较高位置,机构话语权大增,头部券商中,机构交易量占比大多超过60%(代理机构买卖证券交易额)。

张慧海还谈到,与海外市场相比,国内高频量化交易发展空间十分广阔。2022年国内量化私募规模达到约1.4万亿元,占私募基金总规模的26.2%,量化私募规模增长迅速。相比海外,中国量化交易起步较晚,发展空间潜力巨大。2022年A股沪深两市成交额224.5万亿元,其中量化交易占比约20%多。

据张慧海介绍,随着机构化的日益深入、量化交易的快速发展,国内诸多券商与服务机构都在打造具有自身特色的交易平台。比如长江证券私募综合合作平台、华泰证券MATIC、中信证券CATS等等,这些头部的券商更多的是立足于产品代销、直接投资、研究、托管和外包、交易赋能等等,为机构投资者提供一站式的交易服务。

也有一些券商打造特色化服务平台,比如中泰证券的量化一体化平台XTP,更多从交易的角度提供低时延、快速的交易通道。可以看到,截至2022年末已覆盖90%、400多家主流量化私募,客户资产规模已达700多亿元,交易额超过9万亿元。光大证券也抓住了收益互换的机会,为量化私募提供了极速的交易平台DMA量化平台,吸引了多家头部私募。

此外,恒生电子也基于券商和私募的需求,打造了新一代低时延、分布式、高可用的技术平台——LDP,基于LDP平台恒生电子为客户提供涵盖极速交易、极速行情、极速风控等高性能产品与解决方案,目前已为40多家公司提供了交易服务。LDP作为高性能业务的技术底座,支撑了量化交易、收益互换、自营做市等业务场景,助推高性能场景应用规模化、生态化。

国内算法市场群雄逐鹿

“过去两年,算法交易逐步开始在市场上普及。有一位投资经理告诉我说,‘如果说我们量化交易绩效差不多的话,通过算法交易能够把成本节约下来,我觉得能够在绩效上跑赢别人。’所以算法交易是能够有效降低量化交易成本的。”张慧海说。

据介绍,目前A股算法交易渗透率约为20%,处于美国2003-2004年阶段。张慧海认为,中国股票算法渗透率已过转折点,未来将进入高增长阶段。

从行业格局来看,目前全市场提供算法交易的有两类,一类是券商自研,另一类是第三方科技公司。

券商自研领域,目前头部券商具备较强的自研能力,有些券商开始构建算法交易能力,用算法交易等金工量化的能力为客户提供差异化服务。比如中信证券、国泰君安、中信建投、瑞银UBS、华泰证券、华创证券、中金公司、开源证券等券商都打造了自己的算法交易,在公募市场上为很多公募基金提供算法交易服务,主要的目标是降低冲击成本。

第三方的科技公司也有一系列的公司深耕于此,主要是优化各种交易环节,提高交易员的生产力,提升交易执行完成度,降低市场冲击成本。其中有代表性的公司包括金纳科技、卡方科技、非凸科技等等。

放眼全球,国外也呈现算法供应商林立的格局,比如法国巴黎银行、贝伦贝格等等。数据显示,2004年,美国股票市场的算法交易渗透率达到了近25%,其后仅六年时间渗透率突破60%。如今美欧等地区股票算法渗透率近90%多。

从《2022年算法交易调查-多头(THE 2022 ALGORITHMIC TRADING SURVEY LONG-ONLY)》来看,各算法性能评级评价维度中,大家最关心的维度前三项分别为使用方便、减少市场的影响、提高交易员的生产力,其后是执行性能的一致性、更好的价格(价格改善)、更大的匿名性等指标。

据张慧海介绍,在机构交易领域,恒生电子分别从券商端、私募端提供相应的服务。

在券商端,恒生电子机构业务产品品牌i2为券商提供量化一体化交易平台,通过低时延、分布式、高性能极速交易技术,打通了从交易终端到交易中台再到交易通道的全链路,使机构交易更加方便快捷。其中,交易终端可以是PB的交易客户,也可以各种各样个性化的终端Ptrade,或者私募自己的策略终端,经过恒生的算法中心、交易通道,性能指标能够跑在100微秒之内。

在私募端,恒生电子为私募打造了LDP策略开发平台。目前已经有一些私募及券商自营部门使用恒生电子的LDP平台开发其策略。从恒生电子LDP平台发送者到接收者的端到端耗时来看,基于共享内存为小于70纳秒,基于网络为小于1.1微秒。

此外,恒生电子还为机构投资者提供了FPGA(Field Programmable Gate Array,现场可编程门阵列)研发平台。据介绍,目前在美国,特别是对于基数和量化交易领域里面,普遍采用FPGA相关的技术。恒生电子也在行情和策略平台方面进行了相关的改造,目前在FPGA领域能够提供沪深交易所相关的FPGA行情以及五个期货交易所的相关期货行情。在策略平台方面,恒生电子也研发了相关的金融算子库,比如目前实现了隐含波动率算法,能够将FPGA处理时间压缩在10微秒之内,相比软件有了10倍提升;同时forward算法、敏感度算法分别相比软件也有了10倍以上的提升。

在私募端,恒生电子还为私募机构打造i私募2.0投资运营一站式服务平台,包含了私募的运营管理、资产分析、交易管理,以及申购、赎回的私募对账等功能,能够将私募管理人募、投、管、批等相关流程电子化,形成业务闭环,提升数据流通的效率。此外,恒生电子旗下的金纳科技也为私募机构打造了多品类、高质量、高绩效的数智算法,主要包括标准算法、量化算法、经营策略等方面。

数智化将赋能量化交易

张慧海还在演讲中谈到,数智化将从多个方面影响机构交易场景。

第一是人工智能(AI),目前最热的是以ChatGPT为代表的AI大模型技术,未来通过机器学习、智能语言的处理,能够在智能服务、智能投研、智能交易、智能托管等领域为金融业提供相应的服务。

第二是大数据,基于内外部大数据整合的企业关系图谱挖掘及舆情预警、产品投后分析与绩效归因、基金及管理人画像等深度应用,赋能投研尽调、FOF(基金中基金)/MOM(管理人的管理人)研究、个性化机构客户服务等场景。未来将进一步延伸至商机挖掘、场外非标业务撮合、衍生品估值定价等领域。

第三是FPGA、分布式、低时延技术,主要围绕量化、高频等机构客户的交易需求,提供极速行情和交易。

第四是移动互联,通过移动互联、小程序等实现机构客户与各类服务、融券需求端与供给端、资金端与资产端的互联互通。

第五是区块链,目前处于起步发展阶段,未来在电子合同签署和线上存证、行业黑名单管理、场外衍生品报价交易等场景深度应用,创建更加高效安全的服务模式。目前恒生电子自研的电子签采用区块链的技术实现的,其特点在于中心化、不可篡改。恒生的区块链电子签服务与杭州互联网法院直接连网的,如果投资者与机构发生争议,该电子签系统出具的报告可以直接作为法庭的证据。

张慧海还谈及最近大热的以ChatGPT为代表的大语言模型技术。他表示,国内很多金融机构也开始密切关注类ChatGPT大模型技术研发相关的服务场景,探索使用大模型来进行代码的编写,进行品牌方案的设计、年报创作、投资者教育活动设计等等。在国外,彭博使用自己的大语言模型,协助新闻工作者完成新闻短标题的撰写、为新闻应用程序的提供支持。此外摩根士丹利、全球顶级支付服务商Stripe等公司也研发了自己的大模型,为投资者提供相应的服务。

ChatGPT将为金融机构交易和服务领域带来哪些提升?张慧海认为,首先是辅助开发领域,ChatGPT能提高金工开发编码效率;二是舆情分析,ChatGPT能够生成更多量化的舆情分析指标;三是财务预测,ChatGPT能够抽取更多的财务因子,让用户更早发现相关的财务风险,自动做一些预警动作;四是用于事件驱动的因子挖掘,ChatGPT可以构建很多事件因子的体系,针对宏观事件、董事会报告、公告等自动解读,并产生格式化的指标,从而产生相应的交易信号。

(文章来源:券商中国)

新化月报网报料热线:886 2395@qq.com

相关文章

最近更新

- 恒生电子张慧海:国内算法市场群雄逐鹿,数智化将赋能机构交易 特色交易平台频出_当前信息2023-05-04

- 美国投资人:监管失败致第一共和银行倒闭 区域性银行面临风险2023-05-04

- 看,这是黑土地上的春耕“科技范儿”|天天热议2023-05-04

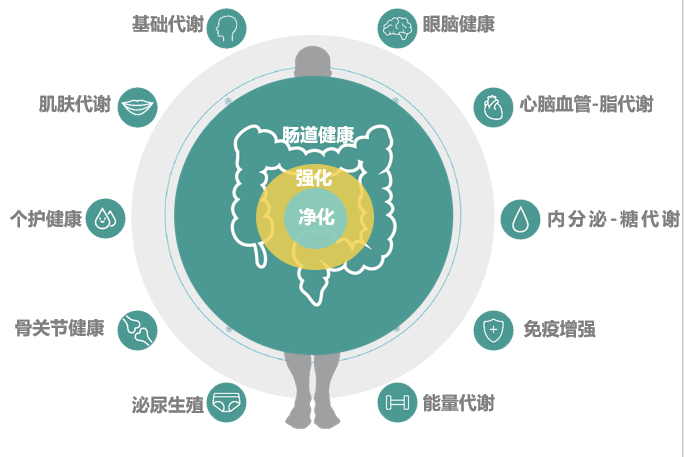

- 肠健康,常健康:自然阳光代谢管理带来的健康调节2023-05-04

- “五一”假期新疆接待游客、旅游收入均创历史新高|环球信息2023-05-04

- 环球资讯:cctv9纪录频道id_有搜到CCTV9纪录频道的吗2023-05-04

- 怎么查询学历证书编号_学历认证报告编号在哪2023-05-04

- 全球球精选!泉州火车站发送旅客超30万人次2023-05-04

- “五一”假期广州接待游客1058万人次-每日简讯2023-05-04

- 中电港董秘回复:关于公司业务情况,请参阅招股说明书、定期报告等公开披露信息2023-05-04

- 8组数字感受五一假期有多火爆_全球报道2023-05-04

- 世界最新:c轮融资以后是什么意思2023-05-04

- 环球简讯:废纸可以做什么玩具_废纸可以做什么2023-05-04

- 《Fate/Samurai Remnant》在中国台湾通过评级:辅15 全球观热点2023-05-04

- 信用卡逾期停息挂账是真的吗?申请停息挂账影响征信吗?2023-05-04

- 合肥市蓝天救援队走进市直属机关幼儿园开展防溺水宣讲2023-05-04

- 你去过吗?海口有条“绣衣坊”,是古代皇帝命名的?如今人来人往……2023-05-04

- “国际象棋”一称是中国人曾崇洋媚外的象征。英文“Chess”,译成“琪驷”? 速读2023-05-04

- 环保专家“把脉问诊” 助企业绿色发展|微头条2023-05-04

- 【奋斗吧 龙江人】于梦晗:与动车组“打交道”的女机械师2023-05-04

- “五一”假期益阳市共接待游客96.13万人次2023-05-04

- 消费回暖添信心 经济发展增活力2023-05-04

- 调解让法律更显温情2023-05-04

- 儿童体重精准化管理中心成立 每日观察2023-05-04

- 上清镇“夜经济”激发消费新活力_当前讯息2023-05-04

- 连接福田南山宝安,地铁20号线二期开始勘察设计 环球看热讯2023-05-04

- 环球快资讯丨烂尾近30年,龙华福罗拉山庄变身恒地尊悦花园,规划许可来了2023-05-04

- 前沿资讯!图解丨A股2022年年报收官:派现首超2万亿,工行蝉联“盈利王”2023-05-04

- Gmail新功能:通过打钩蓝标轻松识别真假发件人2023-05-04

- 英超综合:热刺逼平曼联 纽卡大胜埃弗顿 每日资讯2023-05-04