告别倒挂之后,关键美债收益率曲线进一步趋陡,是否意味着经济衰退的阴霾已经散去了呢?这对美联储来年的政策路径和其他资产表现,又会产生什么影响?

01行情梳理

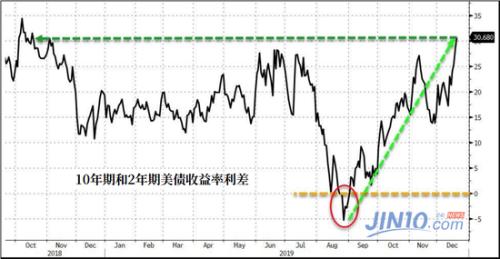

周四美盘时段,10年期基准美债收益率延续上涨趋势,30年期、5年期和2年期美债收益率也全线录得上涨。尾盘阶段,10年期和2年期美债收益率利差一度上涨至31.001个基点,创下近14个月新高。

分析指出,过去几个月美债收益率曲线急剧变陡,10年期和2年期美债收益率利差从8月份的5个基点上升到今天的超过30个基点,这是自2018年10月以来从未见过的状况。美债收益率一路上行,让投资者不得不开始重新审视美国经济状况以及美联储未来的政策路径。

02精选分析

美债vs全球经济:前景正在改善

在不少分析师看来,美债收益率曲线趋陡,能直接反映全球经济前景的好转。事实上,也的确是有不少投行对2020年经济前景持乐观态度,摩根士丹利就是其中之一。

大摩首席经济学家谢坦·阿赫亚(Chetan Ahya)日前表示:

“尽管2019年全球经济增速放缓了近60个基点,但2020年宏观经济将取得进步,迎来第三次‘小周期复苏’。”

大摩在其《2020年全球宏观展望》中预测,全球GDP增长将从2019年第四季度的2.9%反弹至2020年第四季度的3.4%。贸易局势缓和以及消费提升,将推动一次小型经济反弹。

IHS Markit首席商业经济学家克里斯 威廉姆森(Chris Williamson)也表示,美债收益率的回升,毫无疑问让人对经济前景拥有了更多信心。数据显示,12月PMI调查数据大幅改善,商业活动增长反弹至5个月高点。他相信,2020年,全球经济有望取得一个令人欣喜的开局。

美债vs美联储货币政策:宽松仍是主流

金融博客零对冲指出,美债收益率上行,和美联储的一系列操作有很大关系:

今年下半年以来,美联储大幅降息和以金融危机以来最快的速度扩张资产负债表,收到了一定成效。收益率曲线成功告别倒挂状态,重新回到传统意义上的“正常”区间。

那么反过来,美债收益率的回升,是否会对美联储的政策路径产生一定影响呢?

美债收益率对美联储政策的影响,更多反映在通胀预期上面。

从历史经验来看,关键美债收益率回升,似乎预示着通胀预期也将会随之上行。长期为Seeking Alpha和彭博社供稿的著名市场分析师皮赛诺(James Picerno)表示,大型投行、资管机构对美国通胀水平的预期可能出现180度大转弯,这值得投资者在未来几周密切关注。

皮赛诺指出,以5年期美债的名义收益率差减去与通胀挂钩的国债收益率得出的利差为基础,可以充分预测市场的通胀前景。根据美国财政部公布的每日数据,这一利差在本周一(12月16日)升至七个月高点1.64%。换句话说,我们有理由相信,通胀预期将会进一步上升。

然而,通胀预期上升,是否意味着美联储有可能逐步抛弃鸽派立场呢?从目前来看,似乎相当困难。

一方面,截至11月,美国核心PCE物价指数和CPI月率的平均读数都达不到美联储目标。至少在现在,通胀低迷的情况还在延续。

另一方面,美联储主席鲍威尔几度声称,在改变货币政策路径之前,必须看到通胀的稳定、显著上升,而不仅仅是预期上行。

联博集团分析指出,美联储在明年可能有三种政策路径。考虑到全球经济增长前景充满未知,再次降息的可能性最大。哪怕当前美债收益率上行,也无法促使美联储逐步收紧货币政策。

美债收益率回升如何影响各类资产走势?

诚然,美债收益率的变化不仅仅是债市的重要风向标,对其他市场(如美股、贵金属)等,也会产生一定干扰。

那么现在的情况,又是怎么样的呢?

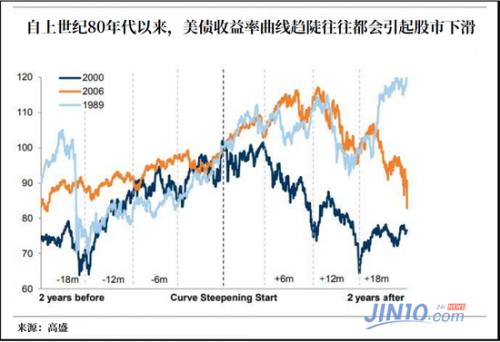

先来看风险资产方面。如下图所示,高盛指出,按照一般规律,美债收益率上涨会提高市场平均投资回报率,打压股市表现。正如2018年10月份那样,10年期美债收益率持续飙升,一度令全球股市集体回调,美股更是首当其冲。

当然了,如今的美债收益率依然远低于去年同期水准,但美债收益率的上行对股市来讲始终是一个不利信号。高盛预计,考虑到美国企业利润增长乏力以及宏观经济环境不甚理想,股市的表现不会太过强劲。

至于贵金属方面,受到的影响可能更大。按照美债收益率大幅回升暗示美国经济回暖,美元也会相对走强,这对于黄金等贵金属来说不是什么好消息。比如11月初,现货黄金单周跌逾3%,一度回落至1470美元下方,就伴随着10年期基准美债收益率的大幅上升。

现如今,分析机构ANG Traders指出,黄金与其他资产之间的联动关系跟2016年非常相似,TBT(20年以上期限美债ETF)、RSI指标和金甲虫指数等都显示,黄金前景不容乐观。

新化月报网报料热线:886 2395@qq.com

最近更新

- 陕西对符合解除隔离条件人员 落实后续7天居家健康监测措施2022-01-15

- 信阳消防联合多部门 开展应急实战演练2022-01-15

- 城西区:“红色存折”让社区志愿服务更有温度2022-01-15

- 乘动车忘带身份证 可开电子证明2022-01-15

- 陕西组建2400人的省级医疗团队 支援本土确诊病例救治工作2022-01-15

- “德尔塔”与“奥密克戎”,救治有何不同?2022-01-15

- 手拉手共成长 长沙清水塘北辰小学孩子“牵手”湘西娃2022-01-15

- 抓整改 提标准 县住建局全力提升城市精细化管理水平2022-01-15

- 破防了!这家山东科技企业的暖心行动2022-01-15

- 临潼区:多措并举助力农业复工复产2022-01-15

- “这个嘉宾思路厉害”,市消保委委员张兆安做客《海波热线》特别节目2022-01-15

- 福州市副市长、公安局长王锡章带队到莆田市公安局考察调研疫情防控工作2022-01-15

- 合肥这家知名书店,新年再出发2022-01-15

- 崔同富到武定县开展春节走访慰问2022-01-15

- 北京:迎接冬奥会和冬残奥会长安街开始布置花坛2022-01-15

- 洋码头首家文旅免税直购店落地重庆十八梯景区2022-01-15

- 每户将分到70斤!更多物资送达……直击杭州西溪雅苑封控现场2022-01-15

- 本土确诊+104,其中河南+52,天津+39,珠海新增感染者均系奥密克戎2022-01-15

- 数九寒天人心暖 济南体彩组织开展走访慰问网点主题党日活动2022-01-15

- 张家界景区80万份旅游礼包迎新春 总价值两亿元2022-01-15

- 互通资源整合 青岛市北区内外牵引支撑网格优势延伸2022-01-15

- 敢于担当抓发展2022-01-15

- 打造德阳城市新会客厅 高起点谋划高标准建设华谊兄弟星剧场美好生活综合体项目2022-01-15

- 茶房乡提升商圈营商环境2022-01-15

- 践行社会主义核心价值观·和谐|一起看看治理书记的社区“治理经”2022-01-15

- 江西省交通工会一行到九江走访慰问困难户2022-01-15

- 品尝到的每一滴国惜酱酒,都与它们有关!2022-01-15

- 2022年春运1月17日启动 泉州市2493名驾驶人禁止参加春运2022-01-15

- 聊城受理涉嫌污染环境罪案件17件 33人被提起公诉2022-01-15

- 浙江嘉兴海盐县一名密切接触者首次核酸检测结果为阴性2022-01-15