A股半年报日前披露完成。实体企业经营好转,转型升级和科技创新型企业增长较快,但也有些公司融资较难、生产经营遇到一定困难。

业内人士认为,转型升级企业正在成为拉动上市公司群体业绩增长的主要贡献者。伴随供给侧结构性改革的推进,国内外市场的拓展,中国企业还有不少发展空间和机会。

实体行业表现优于金融行业,转型升级和科技创新企业是主动力

上半年实体企业整体增长态势优于金融企业,转型升级企业、科技创新型企业,成为增长的主要拉动力。

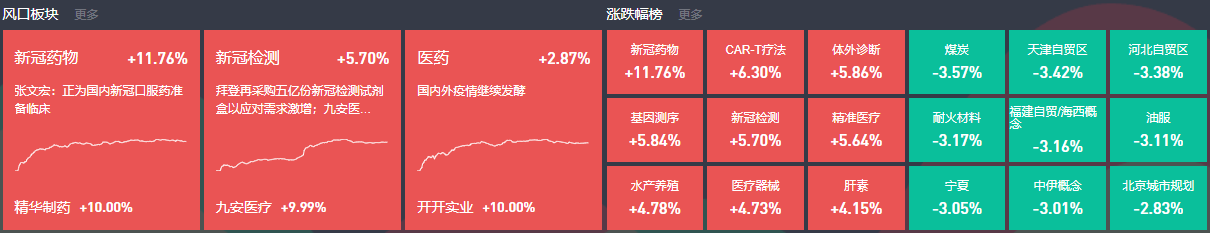

沪深交易所数据显示,上半年A股上市公司整体实现营收和净利润“双增长”。其中,沪市上市公司营收和净利润同比分别增长11%和14%,深市这两项指标同比增幅为17.24%和16.86%。

其中,实体行业表现优于金融行业。上交所数据显示,沪市实体行业营收和净利润同比分别增长13%和25%。净利润增速远高于同期金融行业7%的增速。实体行业净利润对沪市整体净利润的贡献占比达41%,较去年同期增加4个百分点。

从类型上看,拉动增长的主要是转型升级和科技创新型企业。其中,石油、钢铁、有色、化工等传统中上游行业业绩增速居前,先进制造、创新科技、新兴服务和消费等行业快速发展。

数据显示,上半年,沪市有色金属行业企业净利润同比增长75%;钢铁行业实现净利润296亿元,同比增长134%;深市957家战略性新兴产业公司上半年平均营收和利润增幅双双超过20%。

“契合宏观经济转型步伐的上市公司,成为A股市场净利润的主要贡献者。”亿信伟业基金首席顾问江明德说,周期性行业加快去产能,令行业集中度提升,龙头企业经营效率更高、盈利能力更强,带动主板整体业绩改善。

但也有部分行业和“中小创”企业表现乏力。沪市汽车制造、家电、批发零售等行业,上半年净利润同比增速远低于实体类上市公司25%的整体增速;中小板业绩增速连续第三个季度下滑。

市场分析认为,伴随并购重组难度加大、外延式扩张受限,“中小创”企业只能更多依赖内生增长,速度有所放缓;同时,低增长或负增长的“尾部公司”占比较高,也拉低了“中小创”板块的整体增速。

去产能行业业绩增长,融资结构待优化

从半年报看,去产能重点行业呈现业绩增长、负债率下降的特点,去杠杆效果较明显。大部分的企业现金流有所增多,但企业融资结构还有待优化。

上半年,沪市去产能重点行业资产负债率下降。钢铁、煤炭、有色金属、化学品制造等行业,资产负债率分别下降0.81、0.36、0.05和1.49个百分点。

杠杆率下降的同时,企业现金流得到改善。深交所数据显示,上半年,深市实体企业经营活动产生的现金流量净额合计1213亿元,较上年同期的496亿元明显改善。

国盛证券分析师张倩婷认为,企业管理费用、营业费用等的降低,使企业现金流状况转好,金融外的A股企业二季度的经营性现金流占营收比为7.5%,较一季度还有上升。

但是,在上半年流动性偏紧的宏观环境下,企业资金成本有所上升。剔除金融业和房地产业后,深市企业平均财务费用为3767万元,同比增长18.69%。

另外,从半年报还可以看出,企业融资结构、市场融资环境还有待优化,部分企业的融资难度也有所增加。

上半年沪市实体企业整体融资约4.5万亿元,同比增加9%,但直接融资金额只有5282亿元。上交所在分析报告中称,上市公司直接融资占比仍然较小,需要持续优化融资结构。

深市部分企业的融资难度有所增加。深市上市公司上半年通过非公开发行、配股等方式实施再融资的家数为243家次,同比增长3.4%,但筹资金额为2037.37亿元,同比下降48.65%。

一些行业增速放缓,但空间和机会仍很多

当前企业转型升级压力较大,也有一些公司生产经营遇到一定困难,一些行业增长速度放缓。但对企业整体而言,时代给予的机遇也很明显。

沪深交易所数据显示,上半年,部分细分行业受上游原材料价格上涨、下游客户需求量下降等因素影响,深市中的计算机、通信和其他电子设备制造业净利润下降23.82%;沪市有149家公司亏损,其中多数经营净现金流为负。

与此同时,中国企业的发展空间和机会还有很多。

“中国经济的稳定增长,特别是内需的增长,给本土企业带来很多机会;中非合作、‘一带一路’建设的推进等,中国企业在国际市场也有不少机会。”北京大学光华管理学院战略管理学教授武常岐说。

“我国经济现在有加快经济发展方式转变的机遇,提高发展质量和效益的机遇,这是我们时代的机遇,也是企业发展的新动能。”广州医药集团董事长李楚源说。

“电动汽车的智能化为我们的发展提供了机遇。”比亚迪董事长王传福说,下一步比亚迪将推进整车、汽车生态的开放,让开发者在汽车上开发应用。今年上半年,比亚迪获得20%左右的营收增长。

新化月报网报料热线:886 2395@qq.com

最近更新

- 市政协委员建议推动出台《重庆市民营企业发展促进条例》高质量集聚发展“专精特新”中小企业2022-01-15

- 喷洒消毒剂2.9吨!鹤壁鹤山区对城区公共场所集中消杀2022-01-15

- 大庆两会看检察 | 漫看大庆检察“高光”时刻(一)2022-01-15

- @所有焦作人 坐火车不用再带身份证了2022-01-15

- 从警前VS从警后,一同追忆那段“芳华”!2022-01-15

- 速看!福州这个路段出行有变2022-01-15

- 【长三角日报】绍兴原市委书记马卫光,任杭州市政协党组书记2022-01-15

- 西安市新城区发布关于在外人员返乡有关事项的通告2022-01-15

- 大幅提速!长春中院首次适用二审民事案件独任制审判2022-01-15

- 天津津南检察:“既要抓好防疫,也要办好案件”2022-01-15

- 豫警文苑丨黑夜卡口,藏着最深的爱和最亮的光2022-01-15

- 全省法院实现诉讼费缴退费“线上办” 传统线下缴退费功能为何仍保留?2022-01-15

- 受疫情影响西安部分区县蔬菜滞销,亟需各方助力解决2022-01-15

- 恩施州6个重大交通运输项目集中开工!总投资32亿元2022-01-15

- 【15号用】3岗招聘若干人!45岁以下可报!五险一金+包食宿!2022-01-15

- 国际科技合作助推湖南优势领域提升国际竞争力2022-01-15

- 延安城区新增车位3100个 有效破解停车难2022-01-15

- 鸿星尔克入选2021年“诚信之星”!2022-01-15

- 菏泽农商行新兴支行开展包片行政村信贷产品推介活动2022-01-15

- 巩义市:党员“双报到”进社区 为民服务“不打烊”2022-01-15

- 广东珠海1月15日新报告1例本土确诊病例2022-01-15

- 大降价!阜阳即将启动2022-01-15

- 北京专报丨国家卫健委:天津疫情仍在持续发展,西安疫情进入收尾阶段2022-01-15

- 陕西对符合解除隔离条件人员 落实后续7天居家健康监测措施2022-01-15

- 信阳消防联合多部门 开展应急实战演练2022-01-15

- 城西区:“红色存折”让社区志愿服务更有温度2022-01-15

- 乘动车忘带身份证 可开电子证明2022-01-15

- 陕西组建2400人的省级医疗团队 支援本土确诊病例救治工作2022-01-15

- “德尔塔”与“奥密克戎”,救治有何不同?2022-01-15

- 手拉手共成长 长沙清水塘北辰小学孩子“牵手”湘西娃2022-01-15